有位朋友向笔者提了一有意思的问题,问题是这样表述的:

甲公司采取资产重组(资产主要为外购房产),关联债权,负债,劳动力一并转给乙公司,增值税符合不征税条件,并将房产开具不征税发票。乙为小规模纳税人,乙公司后将接收到的房产转让给丙公司2023差额征税适用范围2023差额征税适用范围,增值税上是否可以凭借不征税发票差额征税,是否可以节税。

这个提问涉及两方面内容:一是资产重组,二是差额征税。

资产重组不征收增值税不等于企业重组不征收增值税

资产重组不征收增值税源自《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2011年第13号)规定,纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的货物转让(营改增后,涉及货物、不动产转让)不征收增值税。其后的《国家税务总局关于纳税人资产重组有关增值税问题的公告》(国家税务总局公告2013年第66号)也是这个思路。资产重组不征收增值税有如下注意点:

1.流转税概念下的资产重组与所得税概念下的企业重组并不完全一致。

资产重组通常不涉及后者中的债务重组、企业法律形式改变,至于股权收购、资产收购则有可能因收购方支付了增值税应税财产作为对价或者目标公司的资产涉及增值税应税财产而适用。

国家税务总局公告2011年第13号规定的资产重组的方式包括合并、分立、出售、置换等方式。对于合并、分立的概念可以按照《公司法》和参照财税〔2009〕59号文有关定义来适用;对于出售,宜做一般意义上的增值税资产销售、出让、转让交易行为理解;对于置换,应理解为资产置入方以增值税应税财产置换置出方的标的资产的交易行为。

2.“投入、加工处理过程和产出能力,能够独立计算其成本费用或所产生的收入”的“业务”概念出自《企业会计准则第20号———企业合并》应用指南:“业务是指企业内部某些生产经营活动或资产的组合,该组合一般具有投入、加工处理过程和产出能力,能够独立计算其成本费用或所产生的收入,但不构成独立法人资格的部分。”。13号公告采用的“全部或者部分实物资产以及与其相关联的债权、负债和劳动力”并未明确该等组合就是“业务”的功能,但这个概念并不妨碍对13号公告资产重租过程中资产、负债、劳动力转移,涉及货物、不动产转让不征收增值税的理解。

3.按13号公告出台时间来看,重组中资产的转让方(置出方)不缴增值税,资产转让方不给受让方开具增值税发票,资产受让方更无专票可抵扣进项税额。有关发票入账问题,在《国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》(国家税务总局公告2016年第23号)附件《商品和服务税收分类与编码(试行)》中的分类编码调整更新后,纳税人进行资产重组可开具“607资产重组涉及的房屋等不动产”不征税发票依据发票入账。

取得不动产差额征税条件

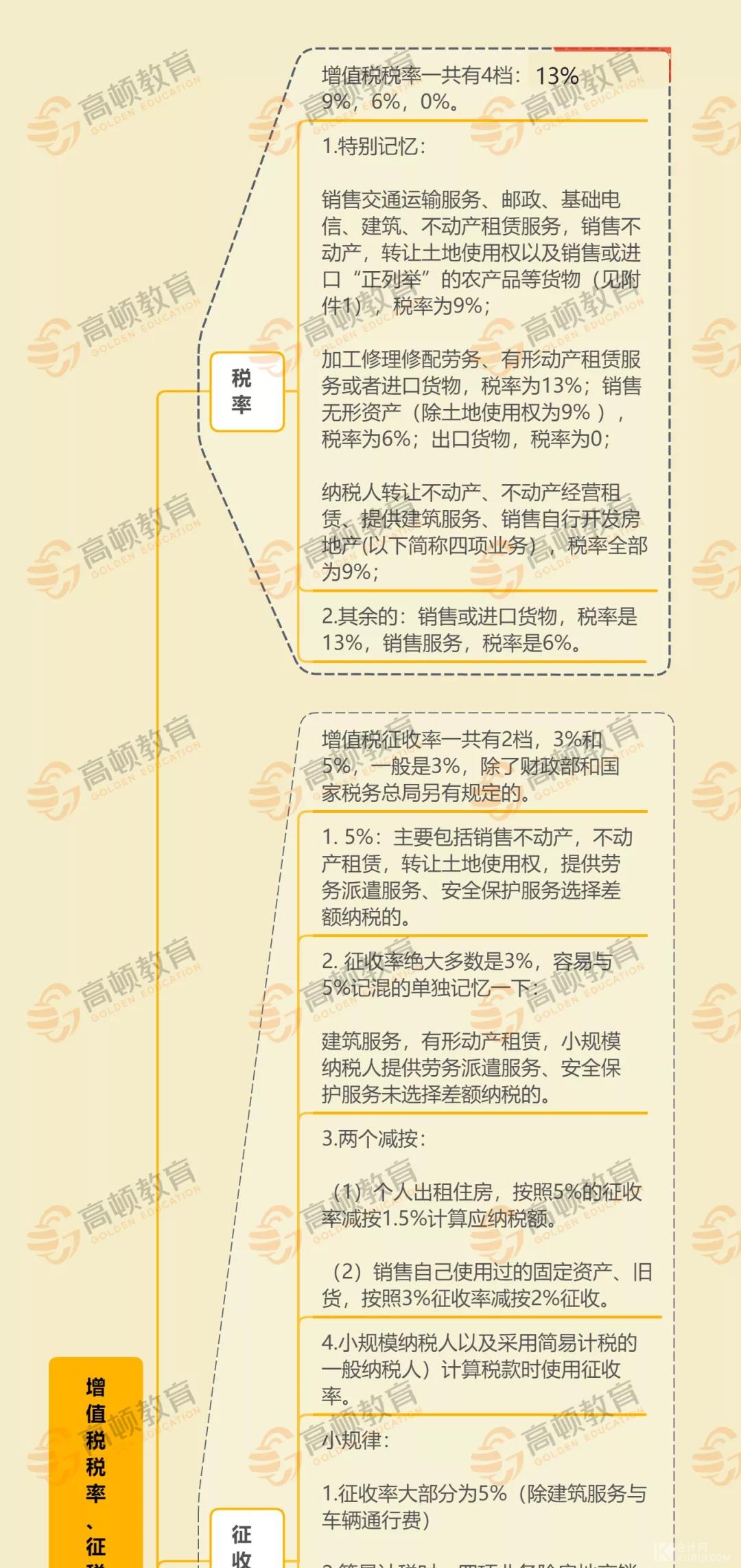

差额征税是营改增试点过渡时期的产物。有关于差额征税项目的政策的规定,散落在财税〔2016〕36号文件及部分公告当中,比如,经纪代理服务,以取得的全部价款和价外费用,扣除向委托方收取并代为支付的政府性基金或者行政事业性收费后的余额为销售额,金融商品转让,按照卖出价扣除买入价后的余额为销售额。

按照《纳税人转让不动产增值税征收管理暂行办法》(国家税务总局公告2016年第14号)规定,一般纳税人销售其2016年4月30日前取得(不含自建)的不动产,可以选择适用简易计税方法,以取得的全部价款和价外费用减去该项不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额;如果是小规模纳税人转让其取得(不含自建)的不动产,以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。

因此,对于一般纳税人外购房地产能否适用差额征收办法的关键是看这个纳税人转让的房产是否是2016年4月30日前取得。同时,纳税人按规定从取得的全部价款和价外费用中扣除不动产购置原价或者取得不动产时的作价的,应当取得符合法律、行政法规和国家税务总局规定的合法有效凭证。否则,不得扣除。该扣除依据为如下凭证:

1.税务部门监制的发票。

2.法院判决书、裁定书、调解书,以及仲裁裁决书、公证债权文书。

3.国家税务总局规定的其他凭证。

资产重组后受让人转让是否能差额征税呢

回到开头提问:如果资产重组后,乙为小规模纳税人,乙公司后将接收到的房产转让给丙公司,增值税上是否可以凭借不征税发票差额征税。

观点一、乙可以实现差额征税。

观点二、乙可不可差额征税政策没有规定,存在模糊地带。

观点三、乙全额征收增值税。

国家税务总局公告2016年第14号对纳税人转让其取得不动产适用差额征税,这个“取得”方式是有代价的,按该公告第二条第二款所述就是“本办法所称取得的不动产,包括以直接购买、接受捐赠、接受投资入股、自建以及抵债等各种形式取得的不动产”。

在本案例中,因资产重组原因,不动产由甲转移到乙,符合条件的甲享受了增值税的不征税待遇。重组符合条件使得增值税的税基实现平移,乙取得不动产并收到甲开具的不征税发票。在这个案例中,我们不难看出,乙在作为一般纳税人时,选择适用政策时会受到重组取得资产时间的限制;而作为小规模纳税人,则不存在这个问题——这个角度也正是提问人的角度。

这个案例在增值税上的筹划看似是成功的。然而,笔者不得不说,资产重组不动产由甲转移到乙,乙转让不动产适用差额征税从而达到减税的这种情况可遇而不可求。如果舍弃法律、资源等各方面风险,以及企业与企业之间人员、体量、资源、文化等因素的融合,单纯追求偏门,这样的筹划将与刻舟求剑无异。

名师辅导

环球网校

建工网校

会计网校

新东方

医学教育

中小学学历

名师辅导

环球网校

建工网校

会计网校

新东方

医学教育

中小学学历