1. 社区团购简介

1.1 社区团购是一种以社区为基础的新零售模式

社区团购是一种以居民社区为单位,借助互联网手段,团购销售生鲜等高频生活必需品的新兴消费模式。这种模式具有区域化、本地化、小众化的特点。

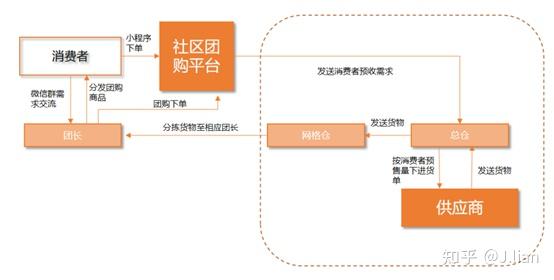

社区团购模式通常由团长负责管理一个或多个社区。团长在流量端、产品端和销售端均发挥着极大的作用。流量端,团长需要组建微信群,在群众推广产品并获取客户;产品端,团长需理货、送货、提供售后等;销售端,团长需在微信群众预售。

社区团购的整个流程是,团购平台邀请商家入驻,并招聘培训团长,消费者通过微信群、小程序等在团长处下单,次日商家根据订单量打包将货物送至团长处,消费者到点取货或者由团长配送。团长在此过程中获取佣金。

图1:社区团购运作模式 |图源:天风证券研究所

1.2 社区团购发展时间线

社区团购是在生鲜电商的基础上发展起来的,其历史不长,但发展速度极快。其发展历程大致可分为2015年及以前的起步期、2016到2017年的发展期、2018年的高速发展期、2019年的洗牌期和2020年及之后的又一轮新发展期。

2015年及以前,微信红包、移动支付为社区团购创作了基础。这一阶段生鲜电商崛起,顺丰优选、一号生鲜等均获得了资金入驻。同时,兴盛优选的自配送模式也开始发展,平台销售门店产品,由门店店主送货。

2016年,长沙地区出现社区拼团,但该阶段SKU(stock keeping unit)有限,收入有天花板。同时前置仓模式开始发展,如每日优鲜、叮咚等。这一模式需要自建仓库、囤货、组建配送团队,其履约成本较高,烧钱严重。2017 年,社区团购 SKU 品类不断扩充,供应链物流基础设施也在逐步完善;

2018 年,社区团购迎来高速发展,巨头也开始入场布局,S2B2C 的模式悄然站在了风口,全年社区团购平台融资事件约 23 起,融资额高达40亿元,平台包含虫妈邻里、你我您、十荟团等。

2019 年,行业开始洗牌重组,社区团购市场集中度提升,部分公司逐步被收购或退出市场。 2019年8月,你我您并入十荟团;根据投中网,2019年12月,食享会曾试图与松鼠拼拼合并,后交易告吹。

2020 年,在疫情催化下,社区团购重获关注,美团、拼多多、京东、滴滴纷纷涌入这一赛道,多个互联网巨头将社区团购视为战略级发展方向,2020年8月,滴滴的“橙心优选”上线;2020年9月1日,拼多多的“多多买菜”已正式上线;2020年9 月,盒马成立盒马优选事业。传统社区团购头部公司也纷纷完成新一轮融资,背后不乏阿里、腾讯的身影。兴盛优选完成了 8 亿美金的 C+轮融资,投资方包括 KKR、腾讯投资、红杉资本等。值得注意的是,一线VC们,IDG、红杉、愉悦资本,腾讯等早在2018年就已经入场。

2. 社区团购的特点:渠道创新+营销创新

2.1 团长模式:渠道和营销的关键

团长模式无疑是社区团购的最主要特色。团长可谓是社区团购的核心竞争力,但团长模式同样有着不稳定因素。在社区团购的扩张阶段,团长扮演的是KOL(Key Opinion Leaded)的角色。团长是平台方、供货商、消费者三者之间的纽带。消费者在团长这里得到的消费体验决定了其忠诚度,平台方和团长之间的交流反馈以及佣金待遇等也决定了团长的忠诚度。团长所得佣金,相比传统电商模式的流量成本、营销成本来说,是显著低廉的,这正是社区团购价格低廉的关键所在。凭借团长的私域流量,社区团购也得到了可以快速复制的优势。

但目前来看,团长是以兼职为主,其又两个特点,一是成为团长门槛不高。二是容易跳槽。

一,成为团长的门槛不高。团长的任务是以社区为中心,和消费者沟通,为其提供自提点,一般的便利店老板,小区管理人员就可以担任。因此,团长的服务素质或许会成为决定复购率和平台竞争力的关键。社区团购有社交的属性,因此消费者对平台的粘性一方面取决于产品质量,另一方面也取决于团长个人的服务质量。

二,团长容易跳槽。由于社区团购更多的依赖于团长的私域流量,因此实际上团长是具有议价权的一方,可以向平台要求高佣金,而且,团长的流量完全可以自我消化,如果团长和供应商直接联系,而不是依靠平台,那么就有团长转为自营的风险。另外,部分社区团购还有团长一拖三的情况,这会严重影响平台方的竞争力与后续发展。

2.2 集采模式: 规模效应降低成本

社区团购是在预售的基础上,由团长集中客户的订单,再统一下单的,供应商只需要集中打包,在次日将货物送至团长处即可,最后一公里问题则由团长解决。这一集采模式,可类比于批发市场,量大价自然优,这里是规模效应的自然结果,每一次运货的固定成本随着量的提升会被摊薄。

2.3 预售模式:可以避免生鲜供应链难题

传统生鲜电商是先有确定的货物,在去寻找不确定的顾客,资金风险和库存风险均较大。如果产品入库后周转率不高,就会有库存积压,如果管理员处理不当,因为生鲜产品的特性,就只能扔掉,从而拉高成本。因此传统模式容易在缺货和低周转率之间失去平衡。

而社区团购是先预付再发货,有确定性的顾客,再准备确定的货物,大大降低了资金周转和库存周转风险,也避免了由于不确定性带来的产品损耗,从而摊薄成本。

在生鲜领域,社区团购无疑有巨大优势。

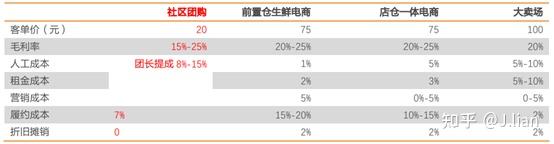

2.4 社区团购成本优势明显

低流量成本。对于传统的农贸市场,其流量主要是周边居民;对于前置仓模式的生鲜零售,前期需要投入大量补贴以获客(叮咚买菜),流量成本极高;对于店仓一体模式(盒马),其流量主要来自线下店客流的转化,效率不高。而社区团购的流量则来自微信聚集的流量,团长本身的信誉影响以及社区团购本身的社交性、社区性使得社区团购的获客成本极为低廉。

低履约成本。履约成本总体上主要包括人力成本、物流成本、包材成本等。社区团购的集中采购模式使得物流成本显著降低,团长包揽最后一公里也节省了大量到家服务的物流成本和人力成本。集中采购实际上是一种规模效应,从而也能摊薄包材成本等。

无折旧摊销成本。社区团购模式不存在前置仓或者线下店面,自提点一般是团长家或者便利店,因此不存在相关的折旧摊销成本。另外预售模式也节约了相当一部分的仓储成本。

社区团购最大的两部分成本就是履约成本和团长佣金,此外无需考虑折旧摊销、店面选址、优惠券获客等等,因此具有很高的运营效率。

表1:成本结构对比 | 来源:天风证券研究所,新经销

3. 社区团购行业整体现状:下沉市场缺口大,模式可复制性极强

3.1 社区团购行业现状

基于社区团购的低价和低成本特性,其覆盖区域多为二三四线城市,一线城市不是社区团购的主要服务对象。以兴盛优选为例,截至20年9月,兴盛优选已辐射的省份包含湖南、 湖北、广东、江西、四川、重庆、陕西、贵州、河南、广西、福建、河北和山东等,涉及 13个省、161个地级市、938 个县市级 4777 个乡镇和 31405 个村。根据国家统计局和住建部的数据,2019年我国有293 个地级市,2018年有 1519个县级市,1.83 万个建制镇和 1.02 万个乡,以及 245.2 万个村。

基于此,兴盛优选在地级市以及县级市具有相当高的渗透率,而在乡镇和村级别的地区渗透率较低。其原因或在于 1)乡镇和村社区居民聚集度较小,因此对于集采生鲜需求相对较小。2)乡镇和村虽然多为生鲜产地,但是冷链体系的缺失和物流体系的不完善制约了地区生鲜电商发展,也制约了当地新零售业态发展。

在社区团购平台分布方面,暂时没有全国性垄断的平台,湖南、江苏、广东、北京的社区团购平台较多。分布社区团购较多的省份有以下几个特点:1. 经济发展较快,价格敏感型消费者基数大。2.生鲜优势产地。3. 供应链系统较完善。在物流、冷链系统较发达的地区,其社区团购供应链往往更为完善,社区团购平台更容易在这些地区深耕。

社区团购覆盖能级较低,与其他类型生鲜零售商竞争关系较小。相比之下店仓一体式生鲜电商和前置仓模式生鲜电商具有较强的竞争关系。以盒马鲜生与叮咚买菜为例,从门店的城市布局来看,盒马鲜生主要集中在经济发达的一、二线城市,盒马在上海的门店数量多达72家,而位于三线城市的门店仅有南通一家。叮咚买菜的也主要分布在江浙沪一代,并未在其他地方有所发展。

3.2 社区团购的社会基础

从需求侧来看,社区团购在中国有着良好的发展基础。主要表现在以下三点。

一、国内城市化进程不断推进,社区化优势极大。目前国内城市依旧是人口的进流入地, 2018年城市人口密度为2546人/平方公里,远高于全国平均人口密度148人/平方公里,近年由于政策的放松呈持续攀升之态。密集的人口为社区团购提供了基础。

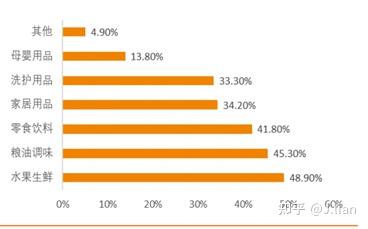

二、社区团购的商品多为生鲜等刚需高频产品。根据艾媒咨询,5成以上的用户主要在线上购买水果、蔬菜和肉类产品。社区团购作为生鲜电商发展的额一个结果,其主要商品依旧是水果蔬菜和肉类产品,在此基础上,社区团购也发展了其他生活刚需品。

图2:2020中国社区团购消费者购买品类调查 | 来源:艾媒咨询

三、社区团购潜在用户规模大。消费者进行社区团购一般通过团长在群里发送小程序链接来下单预付,当前小程序购物增长迅速,成为移动购物流量的重要补充。目前,在移动购物App行业用户规模增速放缓的背景下,对于消费者而言北京水魔方团购,社区团购相比其他类型生鲜零售方式,使用微信更加方便、门槛更低。截止到2020年9月10万级以上的微信小程序数量已达到4418个,小程序总体月活跃用户规模也达到了8.32亿,月人均使用时长超过 1 小时。(数据来源:天风证券)

3.3 下沉市场并未被充分覆盖,疫情背景下需求有望继续扩大

据艾媒咨询,生鲜电商市场规模约2500亿元,随着阿里、美团等的入局,生鲜电商市场在供应链和基建方面均趋于完善。而社区团购规模在2019年已达340亿元,预计2022年有望冲击千亿规模。

现有生鲜电商均以一二线城市为主,对于下沉市场未做充分覆盖。现有各类生鲜电商主要面向人口集中度高,对生鲜有品质要求的人群,而对下沉市场,价格敏感人群的覆盖率并不高。盒马主要集中在经济发达的一二线城市,且主要分布在购物中心、商务写字楼、居民小区周围,从周边房价和消费能力看,盒马的定位是高于沃尔玛等传统超市的。

但农村居民生鲜消费量与城镇人均消费量差距并不大。根据国家统计局,2019 年农村人均鲜菜食品消费量、人均干鲜瓜果消费量、人均肉类消费量分别为87.23千克/年、43.29千克/年、24.65 千克/年,与对应的城镇消费量比值分别为86%、65%、86%,三者加总,农村消费量与城镇消费量比例为79%,整体消费水平差距并不大。

因此,较低能级城市线上生鲜需求缺口大,大量需求并未被当前生鲜新零售进程覆盖。我国一线城市一共只有 4 个,新一线城市仅15个,19 个城市人口仅为2.5亿,覆盖率为18%。根据尼尔森数据,我国三、四线以下城市人口规模高达9.53亿,大量需求并未被生鲜电商覆盖。

疫情在某种意义上刺激了社区团购。2020年突然爆发的疫情带来了“买菜难”的问题,社区团购可谓是遇上了东风。据兴盛优选总裁表示,2017年兴盛优选的系统上线,2017 年做了0.36个亿,2018年8亿北京水魔方团购,2019年突破100亿,预计2020年GMV(Gross Merchandise Volume)将突破400亿。

4. 行业入局者

传统玩家:兴盛优选、十荟团、同程生活、食享会

互联网巨头:美团|美团优选、拼多多|多多买菜、京东|京喜、滴滴|橙心优选、 阿里|盒马优选&饿了么&菜鸟&零售通&十荟团

隐形玩家:腾讯|微信流量池&腾讯战投(拼多多、美团、滴滴、京东、兴盛优选、食享会)

5. 未来需要关注点

6. 结局如何

7. 投资建议和风险提示

(未完待续)

名师辅导

环球网校

建工网校

会计网校

新东方

医学教育

中小学学历

名师辅导

环球网校

建工网校

会计网校

新东方

医学教育

中小学学历